Descubra se médicos devem atuar como PJ ou PF. Analise benefícios, tributações e oportunidades para tomar a decisão mais vantajosa para sua carreira.

Você acabou de se formar em Medicina e não sabe como receber por seu trabalho, nem sabe muita coisa sobre impostos? Essas são dúvidas bastante comuns entre os médicos, sobretudo os profissionais recém-formados. Mas afinal, PJ ou PF para médicos: qual a melhor opção?

Para tomar essa decisão, você deve avaliar alguns fatores:

- Oportunidades de trabalho

- Descontos e contribuições

- Riscos legais a assumir

Pessoa Física e Pessoa Jurídica para médicos

A diferença entre um médico atender como pessoa física ou pessoa jurídica está relacionada à forma como a prática médica é estruturada legalmente e aos impactos financeiros e tributários associados a cada opção. Quando você atua como Pessoa Física (PF), o serviço prestado fica atrelado a seu CPF (Cadastro de Pessoa Física). Já no caso de Pessoa Jurídica (PJ), o médico exerce sua prática clínica ou médica através de uma entidade legalmente constituída, como empresa ou sociedade.

Pessoa Física

Por se tratar de um profissional da área da saúde, o médico não precisa abrir empresa para prestar seus serviços, portanto pode ser contratado como celetista ou prestador de serviço autônomo.

CLT ou "Carteira assinada"

O profissional celetista trabalha em regime de emprego formal, tendo vínculo empregatício com uma instituição, seja hospital, clínica ou outra entidade de saúde. Esse médico é considerado um empregado e está sujeito às normas e condições estabelecidas na CLT, legislação trabalhista que estabelece as regras e regulamentações para as relações de trabalho entre empregadores e empregados no Brasil.

Prestador de Serviço Autônomo

Ao contrário do empregado, o trabalhador autônomo não está subordinado juridicamente à pessoa ou empresa que o contratou. Mas, apesar de não ter vínculo empregatício, há um contrato entre o profissional e a empresa contratante, que estabelece as obrigações de ambas partes. Nesse caso, para receber o pagamento, o médico deve emitir um recibo (RPA) usando seu CPF.

Observações

Alguns médicos, especialmente os recém-formados, por não terem muito conhecimento sobre as burocracias e regulamentações, acabam optando por iniciar na profissão como Pessoa Física, mas isso implica em algumas desvantagens. O médico que escolhe trabalhar como PF consegue emitir recibos utilizando o próprio CPF, pagando o INSS e o Imposto de Renda com alíquotas que podem chegar a 27,5%. No caso dos profissionais autônomos, existe ainda o ISS, imposto instituído pelos municípios e que varia de 2% a 5%. Além disso, as oportunidades de atendimento são reduzidas, pois a maioria das empresas (clínicas, hospitais e outras entidades de saúde) prefere contratar médicos que possuem PJ, como explicaremos na sequência.

Pessoa Jurídica

Essa é a forma mais comum no meio médico. Nesse caso, você pode trabalhar de forma autônoma e abrir uma PJ por conta própria.

PJ própria (Sociedade Unipessoal)

Abrir uma empresa significa uma nova etapa na carreira médica. Ao exercer a profissão como PJ, o médico desfruta de alguns benefícios. Além de ter mais controle sobre as operações realizadas em seu nome, você também consegue pagar menos impostos do que pagaria como pessoa física, por meio de um planejamento tributário específico para seu perfil de empresa. Ter uma pessoa jurídica em seu nome facilita que você tenha vários vínculos de trabalho, diferentemente do que prevê a CLT. Ou seja, você amplia as opções de atuação e possui mais oportunidades de prestar seu serviço. Como PJ, você tem validade em todo o território nacional. Independente do estado onde é registrada sua empresa, você poderá trabalhar em qualquer lugar do país.

Afinal, qual a melhor opção:

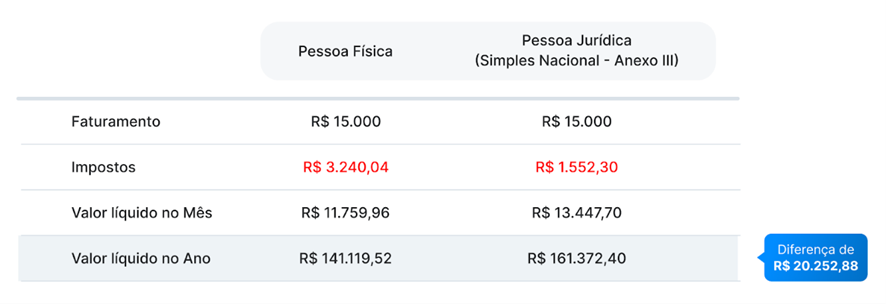

Levando em consideração as particularidades de cada opção e os fatores que influenciam nessa escolha, é seguro dizer que atuar como Pessoa Jurídica com sua própria empresa é a forma mais vantajosa. Para ficar ainda mais claro, comparamos dois cenários. Observe que no cenário B, o profissional consegue ter uma economia de R$ 20 mil ao final do ano.

Além de economizar, você tem mais segurança e oportunidades para exercer sua profissão. Outra vantagem é a possibilidade de benefícios que a PJ oferece, como possuir os ativos protegidos e poder escalar seus serviços.

Mas se você ainda prefere atuar como Pessoa Física, aqui vão alguns cuidados:

- Certifique-se de que o vínculo é registrado. Como autônomo, você não terá um CNPJ para emitir notas fiscais, precisará de uma forma legal para receber pelo seu trabalho.

- O RPA (Recibo de Pagamento Autônomo) é um documento que deve ser emitido por quem contratou o serviço para comprovar o pagamento a pessoas físicas, sem caracterizar o vínculo CLT.

- Atente-se ao preencher o livro de caixa para não acabar caindo na malha fina por desatenção.

- O carnê-leão é um imposto obrigatório sobre a renda, que deve ser pago mensalmente por aqueles que receberam rendimentos superiores a R$ 1.903,98 de outras pessoas físicas ou do exterior. Ele funciona como um guia de pagamento que reúne os tributos e os valores a serem quitados pelo contribuinte. Em virtude disso, separamos informações sobre o Carnê Leão 2023, assim como dados sobre a tabela, o preenchimento e a DARF.

O que devo fazer a partir de agora?

Se você ainda não atende como PJ, abrir uma empresa é o primeiro passo. Isso envolve contratar um contador, pagar a taxa de abertura na Junta Comercial (DAE), ter um endereço virtual e o certificado digital em nuvem. Você foca nos seus plantões e pacientes, e deixa as burocracias com a Bcont.

Esse caminho permite que você tenha mais controle sobre sua prática médica e desfrute dos benefícios fiscais oferecidos pela modalidade PJ. Além disso, abrir sua própria empresa pode proporcionar maior flexibilidade, possibilitando a ampliação de sua atuação profissional e a busca por novas oportunidades no mercado.

Em resumo, ao decidir entre ser Pessoa Física ou Pessoa Jurídica, é crucial ponderar suas metas profissionais, a complexidade tributária e os benefícios associados a cada escolha. Um planejamento cuidadoso pode ser a chave para otimizar seus ganhos e garantir uma trajetória profissional mais sólida e bem-sucedida.

Portanto, avalie com atenção os aspectos apresentados e, se necessário, consulte um profissional da área contábil para obter orientações personalizadas com base no seu perfil e nas suas metas de carreira.